Opas neuvonantajaosakkeisiin

Neuvonantajat voivat tarjota arvokkaita neuvoja, kun yrityksesi on muotoutumisvaiheessa. Useimmilla startup-yrityksillä (etenkin pre-seed- ja ideavaiheen yrityksillä) ei ole käteistä rahaa, jotta ne voisivat korvata neuvonantajille riittävät korvaukset, joten osakepääoma nousee esiin luonnollisena ratkaisuna: anna kasvussa auttaville ihmisille tietty prosenttiosuus yrityksestä, jotta heitä voidaan palkita pitkällä aikavälillä.

Osakepääoman jakaminen jopa läheisille neuvonantajille on kuitenkin jotain, mitä perustajien on tehtävä tunnollisesti.

Tässä on opas, jonka avulla voit miettiä, miten lähestyä neuvonantajia ja heidän kannustimiaan:

Neuvonantajien tyypit

Miten löytää startup-yrityksen neuvonantajia

Miten lähestyä keskustelua osakepääomasta

Neuvonantajasopimus (maksuton neuvonantajapohjapapaperi)

Neuvonantajien osakepääoman tyypit

Miten paljon osakepääomaa neuvonantajat saavat?

Neuvonantajan osakkeiden ansainta-aikataulu

Neuvonantajien tyypit

Valitse neuvonantajasi kuten perustajajäsenesi. Parhaimmillaan neuvonantaja voi olla kriittinen yrityksenne menestyksen kannalta; pahimmillaan hän voi olla häiriötekijä ja arvokkaan ajan tuhlaaja tai jopa rasite. Tiedä, mihin olet ryhtymässä määrittelemällä, millaisen neuvonantajan haluat:

- Nimen neuvonantaja. Suurin hyötysi tämäntyyppisestä neuvonantajasta on assosiaatio. Ehkä hän on tunnettu nimi, joka voi tarjota yhteyksiä verkostoonsa tai lisätä startup-yrityksesi profiilia.

- Käytännön neuvonantaja. Ajattele tätä neuvonantajaa äänitorvenasi. Hän voi auttaa konkreettisessa työssä – palkkaamisesta ja go-to-market-strategiasta kumppanuuksiin ja muuhun. Voit kääntyä hänen puoleensa puhuaksesi ideasta, olkoon se suuri tai pieni.

Kaiken neuvonantajasuhteen avain on oikean sopivuuden selvittäminen. Tiedät parissa kuukaudessa, onko siitä tulossa hedelmällistä. Ei ole myöskään harvinaista, että neuvonantajat kysyvät seuraavista tulevista rahoituskierroksista omilla rahoillaan ja sijoittavat suoraan yritykseen. Neuvonantajat saavat ainutlaatuisen katsauksen yrityksen korkean tason toimintaan, ja jos he pitävät näkemästään ja heillä on resursseja, he saattavat haluta osallistua. Joskus neuvonantajista tulee jopa yrityksen avainhenkilöitä.

Clayton Bryan on 500 Startupsin riskikumppani. Hän neuvoo alkuvaiheen yrityksiä etsimään jonkun, joka voi neuvoa tilapäisesti, mutta myös jonkun, joka voi ”opettaa ja ehkä kasvattaa jonkun nuoremman”. Näin he voivat nopeuttaa oppimiskäyrää, ja sitten yritys voi alkaa toteuttaa paljon nopeammin.”

Miten löytää neuvonantajia startup-yrityksille

Keksi ensin, mitä haluat neuvonantajalta. Haluat jonkun, joka voi auttaa kompensoimaan heikkouksiasi.

”Käytännössä laadit työnkuvan”, Clayton sanoo, ”ja haluat tavallaan etsiä neuvonantajia.” ”Neuvonantajia kannattaa etsiä.” Jos esimerkiksi varainhankinta on ensimmäinen kertasi, voi olla hyödyllistä kuulla jonkun sellaisen henkilön mielipidettä, joka on tehnyt sen jo muutaman kerran. Jos B2B-tiimisi on vahva datan ja tekniikan alalla, saatat haluta jonkun, jolla on kokemusta myymisestä Fortune 500 -yrityksille. ”Etsi neuvonantaja, joka ei sovi vain siihen, mitä paperilla on”, Clayton sanoo, ”vaan myös kulttuuriinne ja pystyy työskentelemään kanssanne.”

Kun sinulla on käsitys siitä, mitä etsit, ota yhteyttä verkostoihisi. Kysy suosituksia entisiltä kollegoilta, nykyisiltä sijoittajilta ja muilta perustajilta. Tutki markkinoitasi ja etsi asiantuntijoita, jotka ovat avuksi. Joskus onnistunut suhde voi alkaa räätälöidystä LinkedIn-viestistä tai kylmästä sähköpostiviestistä.

Miten lähestyä keskustelua omasta pääomasta

Voit ennen oman pääoman lupaamista kysyä potentiaaliselta neuvonantajalta, sijoittaisiko hän yritykseesi oman pääoman ottamisen sijaan. Suora sijoittaminen antaa heille enemmän pelivaraa ja lähettää arvokkaan signaalin myös tuleville sijoittajille.

Ei ole hyvä merkki, jos pääoma on ensimmäinen esille otettu aihe. Käy ensin pari keskustelua. Amit Bhatti, lakimies ja 500 Startups -yrityksen pääjohtaja, uskoo, että oman pääoman antaminen on järkevää vain, ”koska joku on ollut avulias tai koska perustaja tuntee vaativansa jonkun aikaa”. Silloin on aika luoda suhde virallisesti.

Kokeneilla neuvonantajilla saattaa olla kehys, jota he ovat käyttäneet ennenkin – kun on aika puhua korvauksesta, he saattavat tarjota heille tuttua rakennetta. On sinun tehtäväsi päättää, onko se järkevää yrityksesi kannalta. Jos näin ei ole, keksi yhdessä asianajajan ja neuvonantajan kanssa toimiva järjestely. Jos päätät tarjota omaa pääomaa, ota huomioon neuvonantajan asiantuntemuksen taso ja se, missä vaiheessa yrityksesi on, kun määrittelet summaa.

Neuvonantajasopimus (ilmainen neuvonantajamalli)

Neuvonantajasuhteen tavoitteet voivat olla melko epäselvät. Auta sinua ja neuvonantajaasi pääsemään yhteisymmärrykseen laatimalla allekirjoitettu sopimus, jossa määritellään:

- Neuvojan asiantuntemusalue

- Missä hän aikoo auttaa sinua

- Mitkä prosentuaaliset osuudet omasta pääomasta (jos niitä on) hän saa, tai muun korvauksen

Founder Instituten tekemä FAST-sopimus oli hyvä lähtökohta, mutta heidän ehdotuksensa prosenttimääräisestä jakamisesta saattavat olla hieman yksinkertaistettuja, eikä se sisällä joitain tavanomaisia suojakeinoja yrityksille. Sen jälkeen, kun FAST-sopimusta viimeksi päivitettiin (2017), useat lait, muun muassa työsuhteisiin liittyvät, ovat muuttuneet.

Sentähden pyysimme Wilsonin Sonsinin tiimiä, joka on yksi maailman johtavista lakiasiaintoimistoista, kokoamaan mallisopimuksen, jota perustajat ja yritysneuvojat voivat käyttää mallina. Voit ladata mallin alta ilmaiseksi:

Lataa neuvonantajasopimusmalli

Tämän neuvonantajasopimusmallin on laatinut Wilson Sonsini ainoastaan informatiiviseen tarkoitukseen.

Mitä tahansa päätöstä teetkin neuvonantajasi kanssa, varmista, että dokumentoit sopimuksen. Etenkin, jos sopimukseen liittyy tai luvataan pääomaa. Suosittelemme, että keskustelet lakimiehen kanssa ja laadit mahdollisen neuvonantajasi kanssa sopimuksen, joka sopii kaikille.

Neuvonantajasuhteiden on oltava perustajavetoisia. ”Perustajat ovat ne, jotka ohjaavat tahtia .” sanoo Clayton, ”He ovat ne, jotka laativat asialistat ja pitävät odotukset vuorovaikutuksessa kyseisen neuvonantajan kanssa.”

Neuvonantajan oman pääoman tyypit

Neuvonantajat saavat tyypillisesti kantaosakkeita, aivan kuten työntekijätkin, jotka ansaitaan työsuhteen aikana. Yleensä he saavat joko:

- Rajoitettuja osakesopimuksia (Restricted stock agreements, RSA) – jotka yleensä lasketaan liikkeeseen (joskus pienin kustannuksin) silloin, kun yritys ei ole kerännyt paljon rahaa tai lainkaan.

- Vai kvalifioimattomia osakeoptioita (NSO) – jotka oikeuttavat ostamaan osakkeita ennalta määrättyyn ”toteutus-” tai ”toteutushintaan”.

Minkä verran osakepääomaa neuvonantajat saavat?

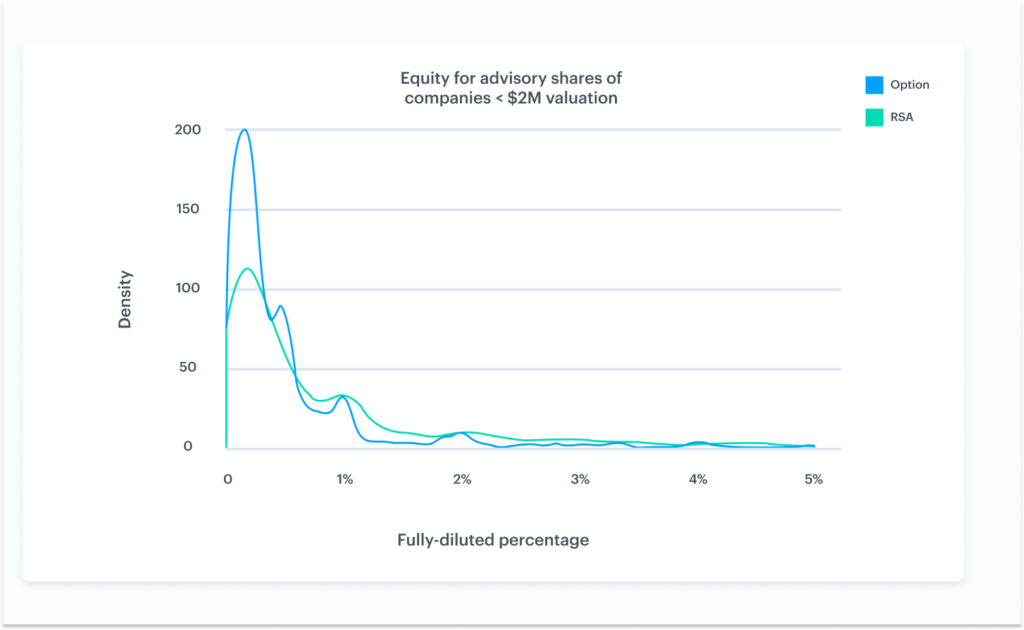

Monet ehdotukset yksittäisille neuvonantajille myönnettävän osakepääoman määrästä tulevat anekdoottisesta kokemuksesta. Mutta meillä Cartalla on tietoja, jotka antavat todellista tietoa siitä, mitä todellisuudessa tapahtuu. Niinpä tarkastelimme vuonna 2019 liikkeeseen laskettuja neuvonantajien osakkeita yrityksissä, jotka ovat keränneet alle 2 miljoonaa dollaria. Tässä ovat yleisimmät näkemämme järjestelyt:

- Advisor RSAs: 0,2 prosentista 1 prosenttiin yhtiöstä

- Advisor NSOs: From 0.1 % to 0.5 % of a company

Tässä on tiheysdiagrammi NSO- ja RSA-neuvonantajasopimuksista, jotka koskevat alle 2 miljoonaa dollaria kerännyttä rahaa kerännyttä Carta-yritystä vuonna 2019. X-akseli edustaa täysin laimennettua prosenttiosuutta yrityksestä. Viivat on normalisoitu, joten vaikka näyttää siltä, että optiosopimuksia on annettu edellä kuvaamiemme vaihteluvälien yläpuolella, ne eivät ole yleisiä.

RSA-sopimusten prosenttiosuus näyttää suuremmalta, koska ne annetaan yleensä pian yhtiöittämisen jälkeen, ennen kuin yrityksen käypä markkina-arvo on kasvanut. Mitä aikaisemmin neuvonantaja liittyy yhtiöön, sitä korkeampi täysin laimennettu määrä hänelle yleensä myönnetään.

RSA:iden ja NSO:iden välinen ero on pitkälti oikeudellinen ero. RSA:t ovat etukäteen ostettuja osakkeita, ja NSO:t ovat optioita ostaa osakkeita, jotka yleensä myönnetään myöhemmin.

Seuvonantajan osakkeiden ansainta-aikataulu

Seuvonantajien ansainta-aikataulu on ratkaisevan tärkeä, aivan kuten itselläsi ja työntekijöilläsi on. Näissä sopimuksissa on usein kahden vuoden aikataulu, jonka mukaan osakkeet erääntyvät kuukausittain ja jossa ei ole cliffiä.

”Vesting ei ole järkevää neuvonantajille samalla tavalla kuin työntekijöille”, Amit sanoo. Tämä johtuu siitä, että yritykset muuttuvat nopeasti ja ne neuvonantajat, joita tarvitset siemenvaiheessa, ovat todennäköisesti erilaisia kuin ne, joita haluat B-sarjassa ja sen jälkeen.

Vältä neljän vuoden aikataulua, koska useimmat neuvonantajat tuottavat suurimman osan arvostaan etukäteen. Voit aina tarkastella suhdetta uudelleen vuoden tai kahden kuluttua ja katsoa, haluatko jatkaa eteenpäin.

Joissain sopimuksissa on kolmen kuukauden takaraja, joka antaa osapuolille aikaa selvittää, tuottaako suhde arvoa ja toimiiko se.

Muistakaa

Päättäjät, ennen kuin annatte pääomaa neuvonantajalle, päättäkää, kannattaako se. Jos teillä on tuloja, onko teillä varaa maksaa heille sen sijaan? Jos sinulla ei ole varaa maksaa heille, pääomasopimus voi olla hyödyllisen kumppanuuden alku. Varhaisen vaiheen yritykset voivat tutustua Carta Launchiin, jos ne tarvitsevat apua oman pääoman myöntämisessä, olipa kyse sitten neuvonantajista, sijoittajista tai työntekijöistä.

Viime kädessä kyse on siitä, miten aiot käyttää neuvonantajaa. Sinun on kerrottava heille, mitä tarvitset ja odotat. Etsi joku, joka voi toimia äänitorvena, joka voi auttaa tasoittamaan yritystäsi.

Kiitos Ray Raffille, Reed McBridelle, Becki DeDrawille ja Alyssa Frederickille heidän panoksestaan tähän postaukseen.

Yritykset, jotka ovat sopimusperusteisesti pyytäneet, ettemme käyttäisi heidän tietojaan anonymisoiduissa ja aggregoiduissa tutkimuksissa, eivät ole mukana tässä analyysissä.

PÄÄTTEET: Tämä julkaisu sisältää vain yleistä tietoa ja eShares, Inc. dba Carta, Inc. (”Carta”) ei anna tämän julkaisun avulla kirjanpito-, liike-, rahoitus-, rahoitus-, sijoitus-, laki-, vero- tai muita ammatillisia neuvoja tai palveluja. Tämä julkaisu ei korvaa tällaisia ammatillisia neuvoja tai palveluja, eikä sitä pidä käyttää perustana päätöksille tai toimille, jotka voivat vaikuttaa liiketoimintaasi tai etuihisi. Ennen kuin teet päätöksiä tai ryhdyt toimiin, jotka voivat vaikuttaa liiketoimintaasi tai etuihisi, ota yhteyttä pätevään ammatilliseen neuvonantajaan. Tätä tiedonantoa ei ole tarkoitettu suositukseksi, tarjoukseksi tai kehotukseksi minkään arvopaperin ostamiseen tai myymiseen. Carta ei ota vastuuta siitä, että tässä annettuihin tietoihin luotetaan.

Leave a Reply