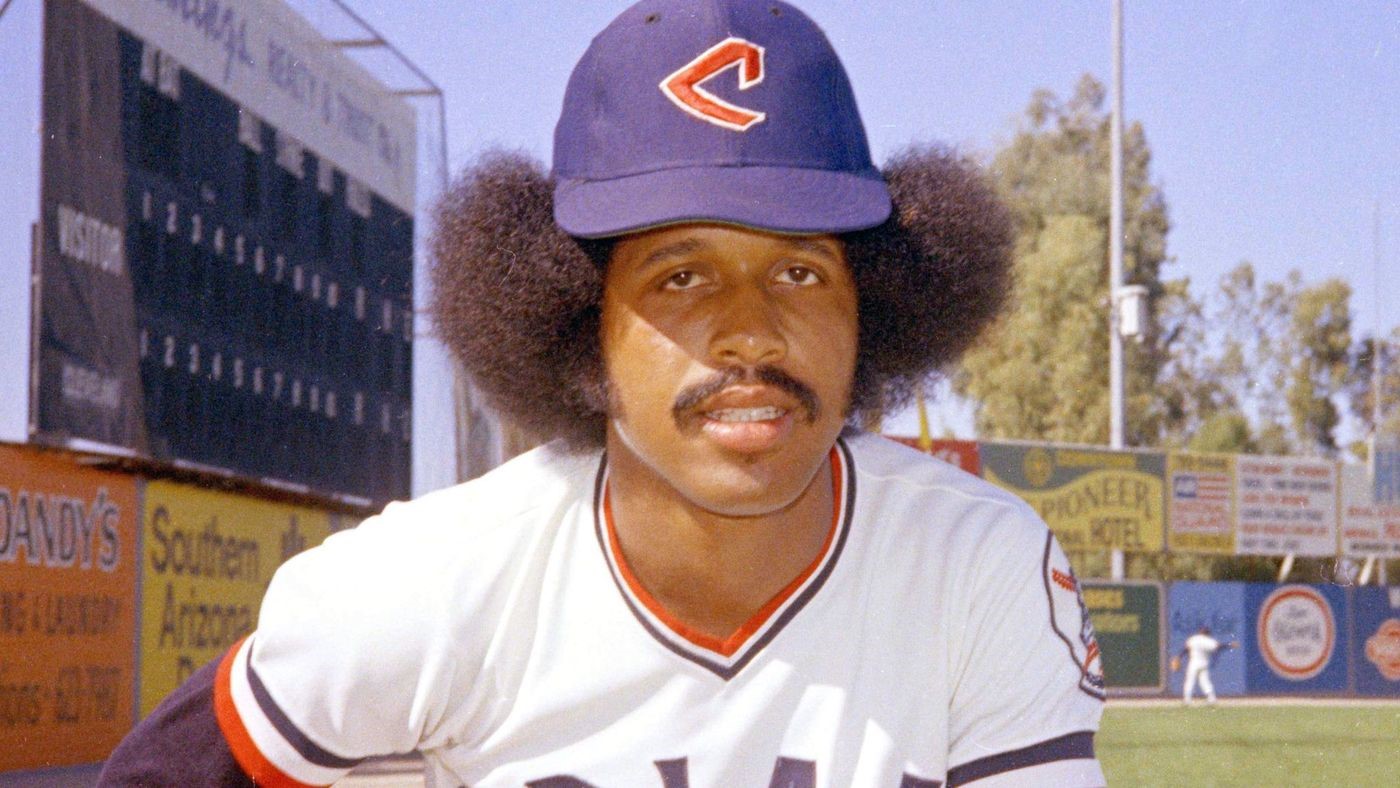

They Don’t Think It Be Like It Is, But It Do

They don’t think it be like it is, but it do.

– Oscar Gamble (1949 – 2018)

Zawsze kochałem tę piękną linię od Oscara Gamble’a – który, niestety, odszedł na początku tego roku. Odniosłem się do niego w pierwszym z mojej serii Things that Matter w zeszłym roku, notatka o nazwie Whom Fortune Favors. Jej sedno jest takie: kiedy jesteśmy aktywni w wyspecjalizowanej dziedzinie przez bardzo długi czas, lub kiedy mamy wysoce techniczne zrozumienie wąskiej dziedziny, często nie dostrzegamy tego, co powinno być oczywistymi prawdami na ten temat, które patrzą nam w twarz.

Dla Oscara Gamble’a tą oczywistą prawdą była dysfunkcja w klubie Jankesów i rasizm w baseballu.

Dla wielu inwestorów, jak Ben omawia w części 2 swojej serii Things Fall Apart, tą oczywistą prawdą była porażka dywersyfikacji w ciągu ostatnich 10 lat.

Dla wielu innych inwestorów, jak zdałem sobie sprawę po przeczytaniu odpowiedzi od subskrybentów It Was You, Charley, notatki, którą napisałem o systematycznych i opartych na ekranie strategiach wartości, ta oczywista prawda wydaje się być trudniejsza do przełknięcia:

Inwestowanie w wartość to inwestowanie według ceny do książki.

Dla tych z nas, którzy spędzili jakikolwiek czas na budowaniu portfeli czynnikowych, wybieraniu deskryptorów, projektowaniu ekranów i tym podobnych, jest to rodzaj stwierdzenia, które sprawia, że drgają nam powieki. Być może istnieją sektory, w których wartość księgowa nadal ma jakieś znaczenie. Być może. Ale ogólnie rzecz biorąc, jest to abstrakcja księgowa, tak oderwana od jakiegokolwiek mechanizmu transmisji do generowania przepływów pieniężnych, że wydaje się ledwie warta wzmianki. Istnieje milion deskryptorów wartości, które wydają nam się bardziej sensowne i które, jak wskazują nasze badania, są prawdopodobnie bardziej sensowne.

Ale na sposób, w jaki inwestorzy – zarówno detaliczni, jak i instytucjonalni – rzeczywiście uzyskują dostęp do wartości jako stylu inwestycyjnego, duży wpływ mają dwie rzeczy: spuścizna przełomowych badań czynnikowych Gene’a Famy oraz stworzenie Russell 1000 Value Index. Możemy tu siedzieć i krzyczeć aż do utraty tchu, że inwestowanie w wartość jest tym, czym Benjamin Graham czy Warren Buffett mówią, że jest, lub że jest to naprawdę inwestowanie oparte na cenie w stosunku do jakiejś obiektywnej miary przepływów pieniężnych, wolnych przepływów pieniężnych lub całkowitej stopy zwrotu dla akcjonariuszy, która obejmuje spłatę długu i wykupy. Jednak w przypadku większości – nie wszystkich, ale większości – rozmów na temat wartości, powinniśmy mówić o sposobie, w jaki jest ona kupowana i sprzedawana w rzeczywistych portfelach. A sposób ten opiera się zarówno na indeksach, jak i na strategiach aktywnych, na które duży wpływ ma charakterystyka wskaźnika price-to-book serii indeksów wartości Russella. Nie sądzimy, że to jest tak, jak jest, ale tak jest.

Teraz punktem notatki, oczywiście, było to, jak bardzo martwi mnie to dla portfeli wielu inwestorów, zwłaszcza w tym, co Ben określił jako rynek trzech ciał. Niepokoi mnie to, że inwestorzy nie zdają sobie sprawy z tego, jak długie mogą być okresy gorszych wyników wartości. Obawiam się, że inwestorzy nie zdają sobie sprawy z tego, jak epizodyczne i skoncentrowane mogą być okresy lepszych wyników. Być może najbardziej niepokoi mnie to, że formy wartości, które są najbardziej podatne na abstrakcję – zwłaszcza cena do książki – są tymi, na które większość inwestorów kładzie nacisk za każdym razem, gdy ich komitety inwestycyjne lub biura główne podejmują taktyczny zakład za lub przeciw wartości w stosunku do wzrostu. Nie dlatego, że powinni, ale dlatego, że instrumenty, których używają, aby to zrobić, są prawie zawsze zaprojektowane w ten sposób.

Dlatego uważam, że inwestorzy, którzy są pewni, że mogą przetrwać to, co może być, naszym zdaniem, dłuższymi okresami gorszych i lepszych wyników wartości, powinni nadal skupiać się na implementacjach, które są mniej podatne na abstrakcję. W szczególności, jestem prawdopodobnie skłonny zapłacić trochę za dobrze skonstruowany wieloczynnikowy portfel wartości, który jest nominalnie „aktywny”, w porównaniu z tradycyjnymi tanimi źródłami indeksowymi, które w przeciwnym razie bym preferował.

Wcześniejsze notatki z serii Three-Body Alpha:

Investing with Icarus

The Many Moods of Macro

It was You, Charley

Leave a Reply