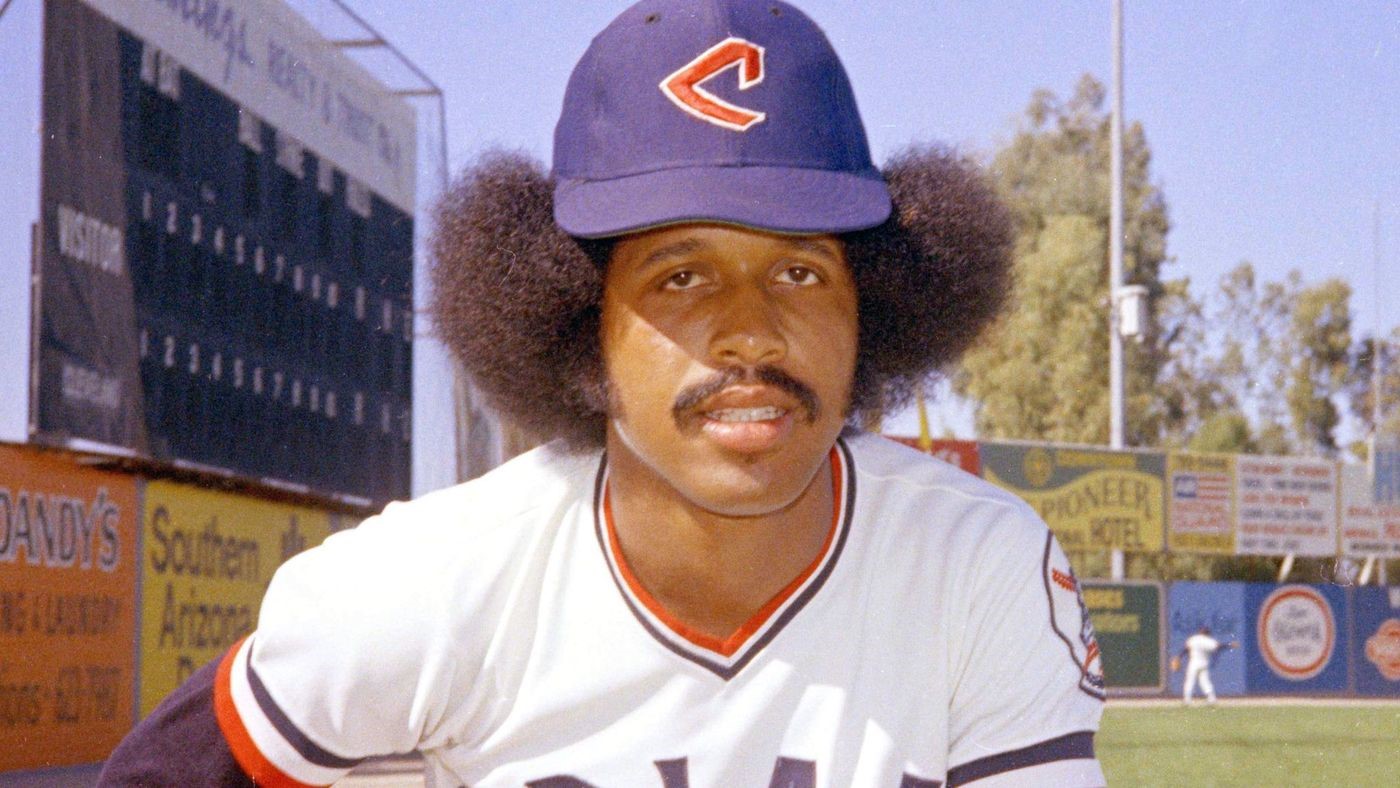

They Don’t Think It Be Like It Is, But It Do

They don’t think it be like it is, but it do.

– Oscar Gamble (1949 – 2018)

Ho sempre amato questa bellissima frase di Oscar Gamble – che, purtroppo, è mancato all’inizio di quest’anno. Ho fatto riferimento ad essa nella prima della mia serie Cose che contano l’anno scorso, una nota chiamata Whom Fortune Favors. Il succo è: quando siamo attivi in un campo specializzato per un tempo molto lungo, o quando abbiamo una comprensione altamente tecnica di un campo ristretto, spesso ci sfuggono quelle che dovrebbero essere ovvie verità su quel soggetto che ci fissano in faccia.

Per Oscar Gamble, quella verità ovvia era la disfunzione nella clubhouse degli Yankees e il razzismo nel baseball.

Per molti investitori, come Ben discute nella parte 2 della sua serie Things Fall Apart, quella verità ovvia era il fallimento della diversificazione negli ultimi 10 anni.

Per molti altri investitori, come mi sono reso conto dopo aver letto le risposte degli abbonati a It Was You, Charley, una nota che ho scritto sulle strategie value sistematiche e basate sullo screening, questa ovvia verità sembra essere più difficile da ingoiare:

Value investing è un investimento price-to-book.

Per quelli di noi che hanno passato del tempo a costruire portafogli a fattori, selezionando descrittori, progettando schermi e simili, questo è il tipo di affermazione che ci fa girare le palpebre. Ci possono essere settori in cui il valore contabile ha ancora qualche significato. Forse. Ma in generale, è un’astrazione contabile, così avulsa da qualsiasi meccanismo di trasmissione alla generazione di flussi di cassa che sembra a malapena degno di essere menzionato. Ci sono un milione di descrittori per il valore che ci sembrano più sensati, e che la nostra ricerca indica essere probabilmente più sensati.

Ma il modo in cui gli investitori – al dettaglio e istituzionali – accedono realmente al valore come stile di investimento è fortemente influenzato da due cose: l’eredità della rivoluzionaria ricerca sui fattori di Gene Fama e la creazione dell’indice Russell 1000 Value. Possiamo sederci qui e gridare fino a quando non saremo blu in faccia che l’investimento di valore è quello che Benjamin Graham o Warren Buffett dicono che sia, o che è davvero investire basato sul prezzo relativo a qualche misura oggettiva di flusso di cassa, flusso di cassa libero o metriche di rendimento totale degli azionisti che incorporano i pagamenti del debito e i buyback. Ma per la maggior parte – non tutte, ma la maggior parte – delle conversazioni che abbiamo sul valore, dovremmo parlare del modo in cui viene acquistato e venduto nei portafogli reali. E questo modo si basa sia su indici che su strategie attive che sono pesantemente influenzate dalle caratteristiche prezzo-valore della serie di indici di valore di Russell. Non pensiamo che sia così, gente, ma è così.

Ora, il punto della nota, naturalmente, era quanto questo mi preoccupa per i portafogli di molti investitori, specialmente in quello che Ben ha definito un mercato a tre corpi. Sono preoccupato che gli investitori non sembrano rendersi conto di quanto possano essere lunghi i periodi di sottoperformance del valore. Sono preoccupato che gli investitori non sembrano rendersi conto di quanto episodici e concentrati siano i periodi di sovraperformance del valore. Sono forse più preoccupato che le forme di valore che sono più soggette all’astrazione – specialmente il price-to-book – sono quelle che la maggior parte degli investitori enfatizzano ogni volta che i loro comitati d’investimento o i loro uffici domestici fanno una scommessa tattica a favore o contro il valore rispetto alla crescita. Non perché debbano farlo, ma perché gli strumenti che usano per farlo sono quasi sempre progettati in quel modo.

Ecco perché penso che gli investitori che sono sicuri di poter resistere a quelli che possono essere, secondo noi, periodi più lunghi di sottoperformance e outperformance del valore, dovrebbero comunque concentrarsi su implementazioni che sono meno soggette all’astrazione. In particolare, sono probabilmente disposto a pagare un po’ per un portafoglio value multifattoriale ben costruito che sia nominalmente “attivo” rispetto alle tradizionali fonti di indici a basso costo che altrimenti favorirei.

Per le note precedenti della serie Three-Body Alpha:

Investire con Icaro

I molti umori della macro

Sei stato tu, Charley

Leave a Reply